投資信託の分配金について考えてみます。

私は毎月分配型投資信託で時間を無駄に消費したので、考えとしては分配金はないほうがよいと思っています。

分配金とは

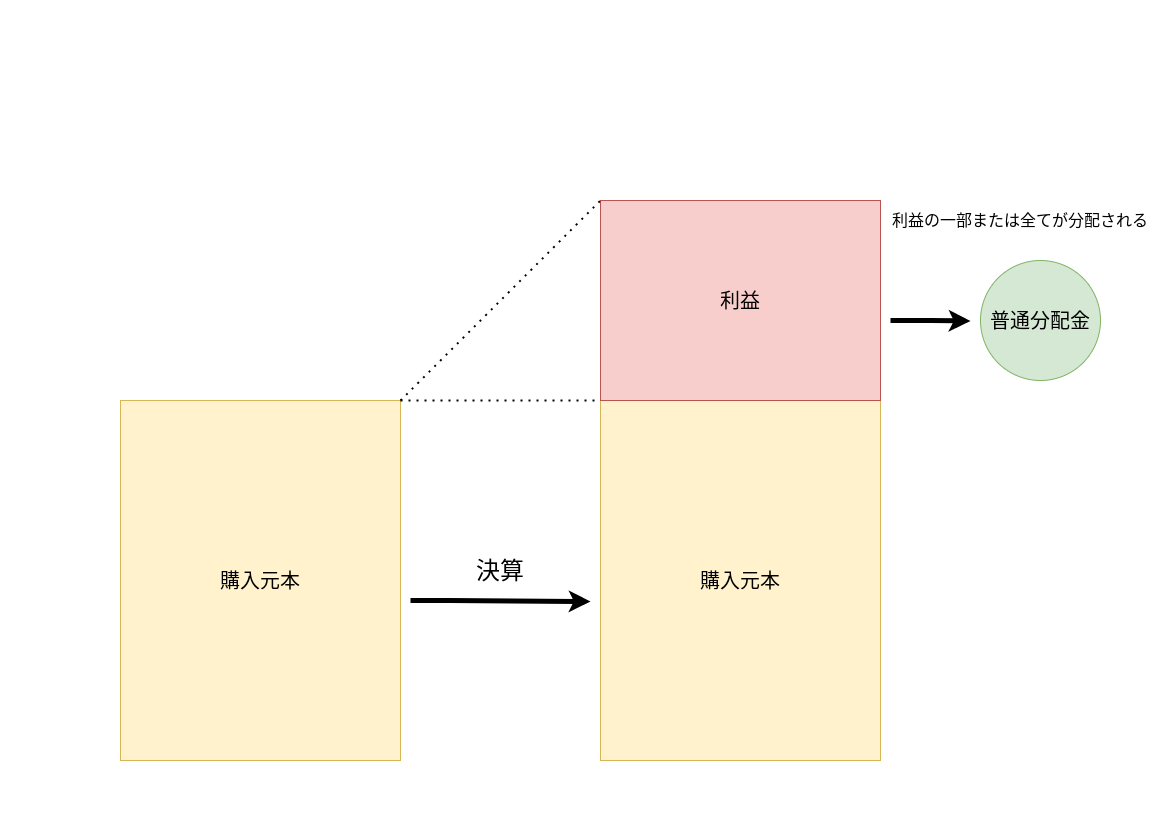

投資信託の運用益を決算ごとに購入者に配分するお金のことです。

普通分配金と特別分配金(元本払戻)の2種類があり、普通分配金の場合は課税対象、特別分配金の場合は非課税となります。

普通分配金

普通分配金は投資信託の運用利益から投資家に支払われます。

イメージとしては個別株の配当金と似たようなものと捉えていいと思います。

投資家に対する利益となるので通常の課税対象(20.315%)となります。

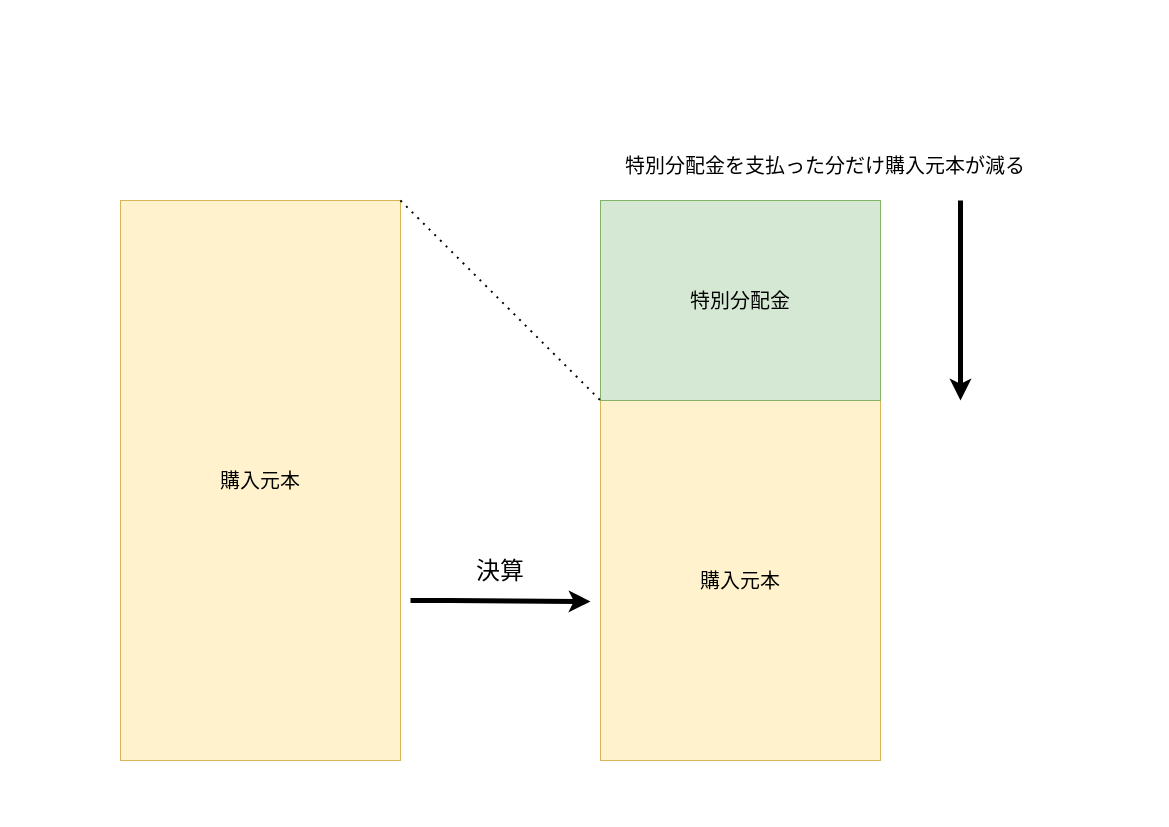

特別分配金

特別分配金は元本払戻金とも言われ、利益ではなく投資元本の一部を払い戻すお金のことです。

特別分配金は投資家の利益ではなく信託会社に預けたお金が払い戻されるだけです。

そのため課税対象とはならずに非課税となります。

分配金なし

分配金なしの場合も書いておきます。

分配金がない投資信託の場合は信託会社内で運用益を再投資します。

投資家への分配金がないので一切税金がかかりません。

特別分配金の問題点

特別分配金は非常に問題の多い分配方法となり、投資家のメリットは皆無と思います。

非課税で自分が預けたお金が帰ってくるだけなので問題ないと感じてしまいますが、投資商品を購入、運用する際には必ず手数料が発生しています。

特別分配金はお金を預けて手数料を引かれ、そこから払い戻しとなるので信託会社に手数料分のお金を支払っているだけの形となります。

また、購入元本が減ることにより基準価額が減少し運用している総額が減ることになります。

そうなってしまうと複利効果どころか投資の運用効果自体が減少してしまい、投資を行う意味がなくなってしまいます。

特別分配金を 支払っている投資信託だけは絶対に購入しては駄目です。

複利効果の減少

特別分配金は比較するまでもないので除外して、複利効果を考えます。 基本条件として100万円を投資信託で運用し、年間の運用益は5%、分配金は利益の2%で考えます。

分配金なしの場合

分配金なしの場合は運用資金1,000,000円の5%+運用益の2%(分配金分)が次年の運用資金となります。 その更に5%が次々年の運用資金となり......

| 年 | 運用資金 | 運用益 | 分配金相当額 |

|---|---|---|---|

| 1 | 1,000,000 | 50,000 (5%) | 1000 |

| 2 | 1,051,000 | 52,550 (5%) | 1051 |

| 3 | 1,104,601 | 55,230 (5%) | 1105 |

| 4 | 1,160,936 | 58,047 (5%) | 1161 |

| ... | ... | ... |

複利の効果が最大化されています。

分配金再投資の場合

分配金を受け取る時点で課税(20.315%)されているので再投資しても若干効率が落ちると予想できます。 受取分配金は税金分を引いた金額となります。

| 年 | 運用資金 | 運用益 | 受取分配金 |

|---|---|---|---|

| 1 | 1,000,000 | 50,000 (5%) | 797 |

| 2 | 1,050,797 | 52,540 (5%) | 838 |

| 3 | 1,104,175 | 55,209 (5%) | 880 |

| 4 | 1,160,264 | 58,014 (5%) | 925 |

| ... | ... | ... |

分配金なしより若干複利効果が減少しています。

分配金受取の場合

分配金を受け取る場合の表は簡単です。

最後に分配金の合計を運用資金に足せば総合利益がわかります。

| 年 | 運用資金 | 運用益 | 分配金 |

|---|---|---|---|

| 1 | 1,000,000 | 50,000 (5%) | 797 |

| 2 | 1,050,000 | 52,500 (5%) | 837 |

| 3 | 1,102,500 | 55,125 (5%) | 878 |

| 4 | 1,157,625 | 57,882 (5%) | 922 |

| ... | ... | ... |

上の2つに比べて複利の効果が薄いのがわかります。

まとめ

長期投資を行うのであれば分配金はない方が複利の効果を最大化することができる。

表の4年程度では数百円から数千円の違いですが、10年から20年、30年と長期運用していくとこの差が数万から数十万と広がっていきます。

投資信託で長期投資を行う場合は分配金のない商品を選ぶようにすることを勧めます。